開美髮店的A小姐最近向我們求助,她買了一間台中市的房子,後來銀行說貸不下來,但自己手上的資金就只夠當頭期款,無力補足剩下的差額,可能面臨違約,上百萬的血汗錢可能化為烏有。

面對這樣的情況,其實我們在購屋前都可以提前試算,避免這樣的悲劇。

銀行房貸放款主要評估兩項指標:「房屋價值」以及「人的財務狀況」。

房屋價值的概念比較簡單,基本上只要你不是買了「超乎行情的價格」,或是買到有嚴重問題的房子,例如海砂屋、輻射屋、傾斜屋、兇宅,大部分在房屋價值這部分都可以過關。通常會貸不下來的,大多數都是人的財務狀況不被銀行認可,接下來就來教大家如何評估到底可以貸多少?

1.「收入」與「資產」要可被證明

銀行要借錢給你幾百萬甚至幾千萬,當然第一個會評估你有多少收入與資產,所以通常就會要你提供扣繳憑單、薪轉存摺這類的資料,以及名下的相關資產,例如存款、股票、基金、外幣與不動產等。

另外有一項資產是經常被忽略的,就是保單,許多保單會有所謂的現金價值,這也是你的資產,可以提供給銀行當作補充財力。

有些人的收入是領現金,例如小吃店、美容美髮、網拍等生意,這時候請務必切記「每月定期存入整筆」的作法,比如說賣雞排每天收的現金,在每月5號固定整筆存入某個銀行帳戶,如果可以最好可以附註「營業收入」或XX雞排店之類的,而且持續半年以上的時間,這樣才有機會說服銀行,你是有這筆收入的。

2.「負債比」是最重要的指標!!!

收入可被證明之後,最重要的就是「負債比」要達標,這是銀行內部稽核人員必算,但一般民眾可能不太懂的。

負債比完整的名稱是負債所得比,也就是你的每月負債金額當分子(所有債務月付金總和),平均月所得(年所得除以12個月)當分母,「算出來的負債比必須 ≤ 60%」。

舉例來說如果你的月薪是5萬,加計三節、年終獎金後年收是72萬,那你的平均月收入就是72/12=6萬,則大多數銀行可以接受你的每月負債金額是6萬x 60%=3.6萬元。

要特別注意這裡的月付金額是包含信貸、房貸、車貸等所有債務的月付總額,不能超過平均月所得的60%,不是只看房貸一項,若你有這間房貸以外的其他貸款,就要扣掉那些部分,剩餘的才是自己本次房貸銀行可以接受的月付金額。然後去除以每貸100萬每月的本息月付金額,就是銀行會願意貸款的額度。

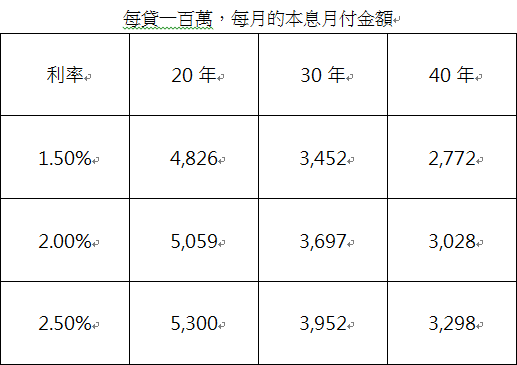

以前例來說,平均月收入6萬,所得負債比60%,最高負債月付金額是3.6萬。若房貸利率為1.5%,20年償還的話,則每貸100萬元每月需償還4826元,那麼可以銀行可以接受貸款的金額就是36000/4826=7.45(百萬),也就是可貸745萬。若是30年利率1.5%,那就是36000/3452=10.42(百萬)也就是1042萬。

3.負債比破表時的作法

萬一如果你已經簽約,或是想買好一點的房子,也就是負債比爆表的時候,該怎麼處理?

第一,先找保人,可以補充你財力不足的部分,但保人的所有相關收入與負債都會一併計入,所以不要找背了很多房貸的人。

第二,拉長還款年限,目前有極少數銀行可以接受40年的攤還年限。

第三、若不想拉長還款年限,也有少部分銀行可接受60%以上的負債比,可接受70%甚至80%,但利率可能稍微會差一點。

提醒:

簽約前一定要先試算自身條件,嚴守「收入可被證明」、「負債比不破表」兩大關鍵,若擔心貸款下不來絕不可一次送好幾家,要先求有在求好,以免悲劇的發生。